|

给北美应届毕业生的理财建议

http://www.backchina.com/forum.php?mod=viewthread&tid=1140052 (出处: 倍可亲) 祝贺你们,2013届的毕业生们。你们顺利毕业了!现在该学点真正有用的东西了。 在攻克了所有那些课业难关之后,现在你可以接着掌握理财方面的实用技能了。幸运的是,如今的经济状况比几年前好了,大学毕业生的整体失业率大约是全美总人口失业率的一半,这对你的就业前景来说是一个好兆头。 如果你学会了管理薪水,量入为出,存一些钱以备将来之用,你就可以将所受教育学以致用了,不管你选择做什么工作。 下面是让你走上正确之路的一些建议。 1. 善待父母。父母除了在你找到工作之前给你一个安身之处以外,可能还会为你的健康保险买单。如果你买的是学生险,保险可能会在八月中旬到期。到时如果你不能通过就业获得保险,你要马上开始购买其它保险。 按照现行的《平价医疗法案》(the Affordable Care Act),年轻人一直到25岁都可以纳入父母的医疗保险计划,但是如果他们曾经保过学生险,那就需要重新登记。在你找到工作以后,可能需要三个月以后才有资格享受保险待遇,因此你可以选择参加父母的医保计划或者一个短期的医保方案。(短期方案一般不会承保投保前已有的疾病。) 如果你的父母不能做你的靠山,你可能需要买一份保期到一月份的短期保险,到了一月份个人就可以通过新市场、联邦或州经营的交易所购买常规医疗保险了,这些交易所可以提供各家保险公司的标准医疗保险计划。报名开放的时间是在10月份。 不管你选择做什么工作,都不要遗漏了购买保险。哪怕是年轻、健康的人也需要它,因为一起车祸或无法预见的疾病都会让你陷入巨大的财政困难。 2. 减少债务。估计今天三分之二的毕业生离校时都会身背学生贷款,借款人的平均负债额接近27,000美元。债务是一个沉重的负担,因此好几年时间的节衣缩食,甚至推迟念研究生的计划来偿还至少部分的债务,都是值得的。那样会节省你的利息成本,让你在后二十年甚至更长的时间里有更大的灵活性。 看看一笔利率为6.8%的20,000美元的10年期联邦贷款吧。如果每月的月还款总额是230美元,那么贷款期间支付的利息总额累计会达到7,600美元左右。如果每月多还款20美元,还款的年限就可以缩短到九年,整个贷款期间可以省掉900美元的利息。如果每月还款总额为400美元──可能也就是偿还汽车贷款的数目──五年就可以还清贷款,节省的利息会超过4,000美元。 由于贷款通常是以学年为单位发放的,毕业生们可能会有好几笔不同利率的贷款。学生营销公司Edvisors.com的出版人马克•坎特罗威茨(Mark Kantrowitz)建议先还清利率最高的那一笔贷款,并通报贷款服务机构,这是针对利率最高那笔贷款,不是针对时间排序为下一笔的贷款。 此外,据贷款服务机构学生贷款市场协会(Sallie Mae)介绍,通过你银行账户的借记卡自动还款可以让你的利率降低0.25个百分点。你只需确保自己的账户里有足够的钱支付还款就行了。 对于这些需求,你怎样才能做到收支平衡呢?要精打细算。买一辆便宜的二手车而不要去买新车,与人合住房子,自带午餐去上班,在承担过多的债务还款之前,一定要保证至少有1,000美元的积蓄,以备不时之需──假如你再也不想搬家了,你就要保证银行里有三个月的家用开支。如果你的公司缴纳与你自己所缴金额等额的退休金计划缴付款的话,你要尽量多缴,好让自己至少得到老板认缴的部分养老金应缴款,这样白拿的钱可不要错过哦。 3. 熟悉自己的信用报告。雇主可能更在意你的信用记录而不是你的学习成绩。信用记录可以显示你管理自己债务的好坏程度。因此,在你求职或申请汽车贷款之前,到AnnualCreditReport.com网站看看自己的信用报告是什么状况吧。三大信用机构的报告你都可以一年查询一次。 如果你在大学期间没有办理信用卡或者没有使用过信用卡,你可能根本就没有足够多的信用记录。在这种情况下,如果没有你父母的共同签名,房东可能不会租房给你。(这是另一个要善待父母的理由!) 要创建信用记录,你应该拥有一两张信用卡,并且至少每几个月要使用一次,以此证明你能够以负责的态度支付账单。按时偿还学生贷款对于建立良好的信用记录也会有所帮助。 4. 避免不必要的开支。要让你的预算得以实施,你可以到当地信用社或通过网上账户获得免费的支票账户。尽量不要产生自动提款机手续费,把你的储蓄账户与你的支票账户相关联,这样你就不用支付透支的费用了。按时支付账单,避免产生滞纳金,全额支付账单,避免产生利息。 5. 利用你的社交网络。你的朋友们习惯于共享信息,因此,要互相利用别人了解的信息。不要在网上贴出你的银行存款余额或工资──那样也太傻了──但是也不要羞于启齿问问其他最近毕业的学生他们的房租、汽车保险费或上网费是多少。记住你在大学期间学到的这一点:与做了功课的人为友是件好事。 KAREN BLUMENTHAL 不同年龄如何理财

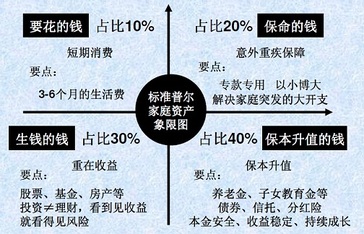

http://www.backchina.com/forum.php?mod=viewthread&tid=1158720 (出处: 倍可亲) 有位长辈曾对我说过,人生到哪个阶段就要做哪个阶段的事。我觉得很有道理,投资理财也是这样,青年、中年、老年理财就有很多不一样的地方。 青年理财 对于大学刚毕业的年轻人,收入和积蓄都不多,此时即使获得高额收益,也赚不了多少钱。此时不如把提升自己价值当作理财的第一目标,从长期看,投资于自己是最好的理财方法。此时财富投资是次要的,如果有20~30万元的本金,买房子不够,炒股票也不能保证赚多少钱,还不如去留学或读个MBA。年轻时应该多走些地方,多结交志同道合的朋友,多请教能帮助自己的贵人,争取份好工作并有所发展,早日走上管理岗位,寻求更大人生舞台,这是最大的理财。远远好过闷在电脑前学行情,或钻研一些理财小技巧。我不建议这个阶段的年轻人过早买房,给自己套上过于沉重的财务负担,可能会极大影响你的事业发展。 而对事业开始有起色,组建家庭的30岁以上的青年,必须开始投资了。此时收入开始增加,也面临买房养孩子等现实问题,这是人生的第一个开支高峰。只要工作有保障,此时的投资可以做得相对激进些。这时的投资,即使亏完了,也有机会挣回来。但此时投资经验较少,自信心爆棚,容易冲动投资,所以在进行任何决策前需仔细考虑。 另外,组建家庭意味着对他人的更多责任,以前从不买保险的人,此时需要考虑保险了。这个阶段买保险,是成本相对较低的。 中年理财 这是人生最辉煌的时期,事业处于一生的顶峰,收入也最多,同时中年的后期也会迎来人生的第二个开支高峰,子女高等教育和成家等问题迎面而来。中年人理财的最大特点是要有双重目的:一是增值,二是为自己养老做准备。 对增值部分的投资,中年人仍可以选择些股票基金、结构型理财产品等激进品种。同时,由于知识和人脉的积累,有兴趣和条件的人可以尝试些另类投资,比如收藏品、PE等。这些另类投资需要的期限较长,有的需要等5~10年,但收益往往不错。 同时因为需要面对家庭责任和养老问题,所以中年人已经不能把全部身家都压在股票类高风险资产上了。中年人遇到的家庭问题最多,上有老,下有小,自己也将进入老年。此时除了买保险之外,每年需要留部分资产,放在平稳安全的品种上,以备家庭大额开支,比如债券投资、房产投资、基金定投和黄金。 所以中年投资的最大特点是要“两手抓,两手都要硬”,一部分激进,一部分保守。两者缺一不可,偏重前者容易对老年生活造成影响,偏重后者会失去资产增值的机会。 老年理财 老人的理财情况完全不同。老年人尤其需要控制风险,应该投资于稳健保守的品种,如债券,或收益相对固定的理财产品。对经济能力宽裕的人,买房获取稳定租金也是个可取的办法。老年人要降低投资证券市场的资产比率,因为一旦遇到下跌,老年人可能没那么多时间能等到市场回升。 老年人理财要注意三个问题: 一是少炒股票。老人心事重,拿多年积蓄的养老金炒股,碰到一个跌停板,就会是负担,而且长时间盯盘也容易影响健康。很多老人离不开股市,原因之一是把股市当作社交和消除寂寞的场所,如果这样的话也可以,但适当投入参与即可,不能把大部分家当都放进股市。建议75岁以上的老人完全不炒股,65岁以上老人减少炒股。 二是避免上当。目前的很多老年人,年轻时没机会接触学习经济金融知识,知识和信息都处于劣势,在一些不良机构的欺骗误导下,容易受骗上当。老年人总是更容易相信别人,很多金融产品的说明书越来越细密,老人往往没时间深入研究,理财师怎么推荐就怎么相信。所以,老人投资需要多花些时间挑选产品和考察理财师,更要记得的是:天上不会掉馅饼! 三是懂得花钱。有个笑话,说一个美国老太临终前说:我终于把银行的房贷全还清了,而一个中国老太临终前说:我终于存了足够的钱,一次性买得起房子了。国外甚至有老年人算好时日,把房子抵押给银行,用所得贷款消费养老,过着很舒适的生活,等离开世界时把房子留给银行,两不相欠。中国的情况比较特殊,社保体系、东方式的家庭责任让中国老人很辛苦,不敢消费。其实中国老人也应该想的开,花点钱,颐养天年。  一、理财 什麼是理财?理财就是管钱,"你不理财,财不理你"。收入像一条河,财富是你的水库,花钱如流水。理财就是管好水库,开源节流。 二、理财的三个环节 1、攒钱:挣一个花两个一辈子都是穷人。一个月强制拿出10%的钱存在银行或保险公司里,很多人说做不到。那麼如果你的公司经营不好,老总要削减开支,给你两个选择,第一是把你开除,补偿两个月工资,第二是把你一千元的工资降到九百元,你能接受哪个方案?99%的人都能接受第二个方案。那么你给自己做个强制储蓄,发下钱后直接将10%的钱存入银行或保险公司,不迈出这一步,你就永远没有钱花。 2、生钱:基金、股票、债券、不动产 3、护钱:天有不测风云,谁也不知道会出什么事,所以要给自己买保险,保险是理财的重要手段,但不是全部。生钱就像打一口井,为你的水库注入源源不断的水源,但是光有打井还不够,要为水库修个堤坝–意外、住院、大病。因为开车撞人倾家荡产的例子。坐飞机的例子:一个月如果有时需要坐十次飞机,每次飞机起飞和降落的时候有的人会双手合十,并不是信什么东西,只是他觉得自己的生命又重新被自己掌握了,因为在天上不知道会发生什么。所以建议每次坐飞机给自己买保50万-200万的意外险,这是给家人的爱心和责任,这50万-200万够家人和孩子生活一段时间。 *一个中心,三个基本点:以管钱为中心,攒钱为起点,生钱为重点,护钱为保障。 三、多少钱可以开始理? 不在乎多少,一个月省下100元买基金,从20岁存到60岁,是637800元;30岁存到60岁,是22万;40岁起存,7万;50岁,2万。钱生钱是长跑冠军,理财一定要从年轻时开始。钱的秉性:你不爱我,我不爱你。 女孩子,一定要自立,靠山山倒,靠人人跑。 四、如何进行资产配置: 个人的水库应该分成三份。 第一份:应急的钱,6个月至一年的生活费。存银行,活期、定期,或者货币市场基金。 第二份:保命的钱,三至五年生活费,定存、国债、商业养老保险。应该是保本不赔,只会多不会少的东西。 第三份:闲钱,五年到十年不用的钱,只有这种钱才可以买股票,买基金,做房地产,或者跟朋友合伙一起开个什麼生意,去做这种投资,那麼必须是闲钱。*股票:股市如潮水,怎麼涨的怎麼退。只有潮水退去的时候,我们才能看见谁在裸泳。现在的点位不建议进场,买基金都不是好时段。 能够预测点位的只有三种人:一天才、二疯子、三骗子。 买股票之前先问自己三句话:第一,我有房子和保险了吗?第二,我有急用的钱吗?第三,我准备好坚强的神经和良好的心态吗? 退休的老人不应该炒股,他们在财务和精神上都难以承受股市的涨跌。孝顺的孩子不应该让你的父母炒股。 你见过排着队发财的吗?今年进市场的股民,三年后90%都会成为炮灰,只有10%的人能从股市里赚到钱,这是铁律! 五、聪明理财五大定律 这几条理财定律你不妨看看: 4321定律:家庭资产合理配置比例是家庭收入的40%用于供房及其他方面投资,30%用于家庭生活开支,20%用于银行存款以备应急之需,10%用于保险。 72定律:不拿回利息利滚利存款,本金增值一倍所需要的时间等于72除以年收益率。比如,如果在银行存10万元,年利率是2%,每年利滚利,多少年能变20万元?答案是36年。 80定律:股票占总资产的合理比重等于80减去年龄的得数添上一个百分号(%)。比如,30岁时股票可占总资产50%,50岁时则占30%为宜。 家庭保险双十定律:家庭保险设定的恰当额度应为家庭年收入的10倍,保费支出的恰当比重应为家庭年收入的10%。 房贷三一定律:每月房贷金额以不超过家庭当月总收入三分之一为宜。 六、走出这些理财误区 误区一,理财是有钱人的事。错。工薪家庭更需要理财,与有钱人相比,他们面临更大的教育、养老、医疗、购房等现实压力,更需要理财增长财富。 误区二,有了理财就不用保险。错。 保险的主要功能是保障,对于家庭而言,没有保险的理财规划是无本之木。 误区三,投资操作“短、平、快”。错。 不要以为短线频繁操作一定挣钱多。 误区四,盲目跟风,冲动购买。错。在最热门的时候进入,往往是最高价的投资,要理性投资,独立思考,货比三家。 误区五,过度集中投资和过度分散投资。错。前者无法分散风险,后者使投资追踪困难,无法提高投资效率。 误区六,敢输不敢赢。一涨就卖,越跌越不卖。错。 用于理财的可投资品种主要包括两类,金融类的投资品种主要有:储蓄、证券、基金、保险、期货、黄金、信托。非金融类的投资品种主要有:房地产、实业投资、拍卖、典当、收藏等。 七、不同阶段理财要点 专家将人生分为理财五阶段: 单身期 2—5年,参加工作至结婚,收入较低花销大,这时期的理财重点不在获利而在积累经验。理财建议:60%风险大、长期回报较高的股票、股票型基金或外汇、期货等金融品种,30%定期储蓄、债券或债券型基金等较安全的投资工具,10%活期储蓄以备不时之需。 有人问:理财什麼时候开始好? 专家称:从自立开始。大四的学生就应该开始打工攒房租。成年人再向父母要钱是很丢人的事情。 家庭形成期 1—5年,结婚生子,经济收入增加生活稳定,重点合理安排家庭建设支出。理财建议:50%股票或成长型基金,35%债券、保险,15%活期储蓄,保险可选缴费少的定期险、意外险、健康险; 子女教育期 20年,孩子教育、生活费用猛增。理财建议:40%股票或成长型基金,但需更多规避风险,40%存款或国债用于教育费用,10%保险,10%家庭紧急备用金; 家庭成熟期 15年,子女工作至本人退休,人生、收入高峰期,适合积累,重点可扩大投资。理财建议:50%股票或股票类基金,40%定期储蓄、债券及保险,10%家庭紧急备用金。接近退休时用于风险投资的比例应减少,保险偏重养老、健康、重大疾病险,制订合适的养老计划; 退休期投资和消费都较保守,理财原则身体健康第一、财富第二,主要以稳健、安全、保值为目的。理财建议:10%股票或股票类基金,50%定期储蓄、债券,40%活期储蓄,资产较多者可合法避税将资产转移至下一代。 八、理财的习惯 1、节俭:少打一次车,少做一次美容,吃饭少点一个菜,省下来的钱积攒起来去投资,让钱生钱。 富人钱生钱,穷人债养债。节省钱、尊重钱是很多富人的习惯。李嘉诚生活的节俭是尽人皆知的。有一天李嘉诚先生从酒店出来,掏车钥匙时从兜里蹦出一元的硬币掉到地上,李嘉诚弯腰去捡,一个印度保安把钱捡起来递给他,他接过这一元钱,从兜内掏出一百元港币给了保安,又把这一元钱也送给保安。别人很不解,问李嘉诚先生为何这麼做,他说"这一百元港元是他给我服务,我给的报酬。如果一元的硬币不捡起来,可能会被车碾到地里,可能会掉到沟里,就会浪费掉,钱是用来花的,但是不可以浪费。"我们常常说富人越有钱越抠,因为他们知道钱来之不易。而没有钱的人往往"穷大方"。 2、记账:每天记帐,不行的话三天记一次也可以啊。 九、理财的误区 1、理财是有钱人的事:穷人、有钱人都能理财,养成良好的习惯,去投资,让钱自己去办些事。 2、忙,没有时间理:有时间打麻将没时间理财?当年毛主席都每天记帐,不要说你没时间,再忙也忙不过主席吧。 3、理财就是买股票买保险:所有钱都拿去买股票那是赌博不是理财。保险公司都说自己的产品既有保障又能储蓄又能投资,那还要基金公司干吗? 4、钱少,理财没什麼效果:理财的秘密是"爱惜钱,节省钱,钱生钱,坚持不懈。" 5、我不懂理财:不懂可以学,理财并不难,任何时候开始学都不晚。 6、理财就是发财:理财和发财没有关系。理财是未雨绸缪,帮助你的财富安全、稳健的增长,达到生活目标。 7、理财要从众:理财不能随大流,一定是个性化的。 8、男人和女人理财不一样:理财是人人一样的,女人更容易冲动,女人在理财方面尽量克制一些冲动消费就可以了,如果完全不冲动,就不再可爱了。男人"分析",女人"感觉"。 十、理财的五个一工程: 1、一生恪守量入为出 拳王泰森从20岁开始打拳,到40岁时挣了将近4亿美元,但他花钱无度,别墅有100多个房间,几十辆跑车,养老虎当宠物,结果到2004年底,他破产的时候还欠了国家税务局1000万美元。如果你不是含着金钥匙出生,享受应该是40岁以后的事,年轻时必须付出、拼搏,老来穷才是最苦的事情。 2、不要梦想一夜暴富 天上没有馅饼,天上有什麼?雨、雪、沙尘暴,偶尔会掉下来一个花盆什麼的,一定不会有馅饼掉下来的,中国有句俗话"财不进急门"。一年40%-50%的机会不可信,要想想别人的动机,听起来过于完美的东西往往不是真的。很多中了彩票头奖的人十年后还是贫困,因为买大房子,买车,钻出来几十个穷亲戚。精神上也受不了,像范进中举,一下子厥过去。 当别人给你貌似很好的投资机会时,问自己六个问题(举例产权酒店):1、谁在卖我东西,对方的信誉如何?2、我的钱干啥去了?3、我挣的是什麼钱,盈利模式。4、收益率合理吗?年收益1%-5%低,5 %-8%中等,8%以上高.5、如果我不投了,卖得出去吗?6、如果卖不出去,可以自用吗?六个问题如果有两个以上有疑问,就不大可信。 3、不要让债务缠住一生 房奴、车奴、卡奴。中国的负翁大多28-35岁。例如在湖南买100平的房子,30万,首付20%6万,契税等2万,8万装修,2万家电,2万内饰细软,没有20万没法住进去。月还款应该在收入的30%以下,50%会非常难受。想好你是否具备财务能力再买房,努着买房就是房奴。车奴更甚,车子是持续消费。日本的富翁每天拎着饭盒坐公交。 检查观众的钱包:大学生,月消费1800。北京硕士毕业月薪3000,本科2000,年轻人 不要对未来生活抱着虚无的幻想。改变生活要从小钱开始还,还卡–还车–还房–攒钱–投资。 你永远算不过银行,摆脱财务要还本而不是还息。 4、一夫一妻一个孩 结婚不是最大的财就是最大的债。不要轻易离婚。 5、专心一项投资 中国有一句老话叫一招鲜,吃遍天,一生做好一件投资你就会过上美满和幸福的生活,不是去赌。不熟不做,不懂不投,不要从众。有些钱不是你的。 1、开户三天的新股民:心里没底。 不主张现在进股市,没有好的机会就把钱放银行,等机会来了再投。 2、准备生孩子的女士: 生孩子要做好财务准备。生孩子会使支出增多,收入减少,动用水库的储备。  标准普尔(standard & Poor’s)为全球最具影响力的信用评级机构,专门提供有关信用评级、风险评估管理、指数编制、投资分析研究、资料处理和价值评估等重要资讯。成立一百四十多年以来,标准普尔一直扮演着市场领导者的专业角色,其所提供的各项参考指标,更是广大投资者进行重要投资和财务决策时的专业凭据和信心保证。 标准普尔曾调研全球十万个资产稳健增长的家庭,分析总结出他们的家庭理财方式,从而得到标准普尔家庭资产象限图。此图被公认为最合理稳健的家庭资产分配方式。 标准普尔家庭资产象限图把家庭资产分成四个账户,这四个账户作用不同,所以资金的投资渠道也各不相同。只有拥有这四个账户,并且按照固定合理的比例进行分配才能保证家庭资产长期、持续、稳健的增长。 第一个账户是日常开销账户,也就是要花的钱,一般占家庭资产的10%,为家庭3-6个月的生活费。一般放在活期储蓄的银行卡中。这个账户保障家庭的短期开销,日常生活,买衣服、美容、旅游等都应该从这个账户中支出。这个账户您肯定有的,但是我们最容易出现的问题是占比过高,很多时候也正是因为这个账户花销过多,而没有钱准备其他账户。 要点:短期消费,3—6个月的生活费。 一般放在银行活期存款,货币基金中。 第二个账户是杠杆账户,也就是保命的钱,一般占家庭资产的20%,为的是以小博大。专门解决突发的大额开支。 这个账户保障突发的大额开销,一定要专款专用,保障在家庭成员 出现意外事故、重大疾病时,有足够的钱来保命。这个账户主要是意外伤害和重疾保险,因为只有保险才能以小搏大,200元换10万,平时不占用太多钱,用时又有大笔的钱。 这个账户平时看不到什么作用,但是到了关键的时刻,只有它才能 保障您不会为了急用钱卖车卖房,股票低价套现,到处借钱。如果没有这个账户,您的家庭资产就随时面临风险,所以叫保命的钱。您有这个账户吗? 要点:意外重疾保障 专款专用,解决家庭突发的大开支 第三个账户是投资收益账户,也就是生钱的钱。一般占家庭资产的30%,为家庭创造收益。用有风险的投资创造高回报。这个账户为家庭创造高收益,往往是通过您的智慧,用您最擅长的方式为家庭赚钱,包括您的投资 的股票、基金、房产、企业等。 这个账户您肯定有的,相信以您的智慧收益也很高。这个账户关键在于合理的占比,也就是要赚得起也要亏得起,无论盈亏对家庭不 能有致命性的打击,这样您才能从容的抉择。 要点:重在收益 这个账户最大的问题是偏向性,很多家庭买股票第一年占比30%,股票、基金、房产等。 投资≠理财,看到见收益就看得见风险结果赚了很多钱,第二年就用90%的钱去买股票了。 第四个账户是长期收益账户,也就是保本升值的钱。一般占家庭资产的40%,为保障家庭成员的养老金、子女教育金、留给子女的钱等。一定要用,并需要提前准备的钱。 这个账户为保本升值的钱,一定要保证本金不能有任何损失,并要抵御通货膨胀的侵蚀,所以收益不一定高,但却是长期稳定的。这个账户最重要的是专属: 1)不能随意取出使用。养老金说是要存,但是经常被买车或者装修用掉了。 2)每年或每月有固定的钱进入这个账户,才能积少成多,不然就随手花掉了。 3)要受法律保护,要和企业资产相隔离,不用于抵债。我们常听到很多人年轻时如何如何风光,老了却身无分文穷困潦倒,就是因为没有这个账户。 要点:保本升值,本金安全、收益稳定、持续成长。 以债券、信托、分红险的养老金、子女教育金等。 这四个账户就像桌子的四条腿,少了任何一个就随时有倒下的危险,所以一定要及时准备您看您现在还缺少哪个账户,或者说您最想赶快准备哪个账户?这个家庭资产象限图的关键点是平衡,当我们发现我们没有钱准备保命的钱或者养老的钱,这就说明我们家庭资产配置是不平衡的、不科学的。这个时候您就要好好想一想:是不是自己花的钱花的太多了,消耗钱的速度大于赚钱的速度呢?或者是您将您的资产过多地投入了股市、投入了房产呢?…… |

Categories

All

Archives

August 2023

|

|